Содержание |

Основные статьи:

2023

Российский рынок услуг по ремонту комплектующих для серверов и СХД вырос в 5 раз

В 2023 году объем российского рынка услуг по ремонту комплектующих для серверов и систем хранения данных (СХД) вырос в пять раз по сравнению с предыдущим годом. Связано это со сформировавшейся геополитической обстановкой, спровоцировавшей уход из РФ зарубежных поставщиков и, как следствие, дефицит техники. Об этом 13 февраля 2024 года сообщили участники отрасли. Подробнее здесь.

71% российских компаний рассматривают отечественные СХД на замену западным

Эксперты К2 Тех провели исследование актуальной ситуации на рынке систем хранения данных (СХД). Об этом компания сообщила 31 июля 2023 года. По его результатам выяснилось, что компании enterprise-сегмента проявляют интерес к азиатским решениям, однако для внедрения предпочитают СХД российских производителей. 10% респондентов отметили, что уже приступили к масштабированию своей инфраструктуры с использованием отечественных решений.

В опросе, проведенном К2Тех, принял участие 131 представитель компаний enterprise-сегмента из 18 отраслей экономики РФ. Его целью было выяснить, каких стратегий придерживаются российские компании и в пользу каких решений делают свой выбор: российских, азиатских или западных.Дмитрий Бородачев, DатаРу Облако: Наше преимущество — мультивендорная модель предоставления облачных услуг

Исследование рынка показало, что 74% компаний нацелены как на замещение, так и на расширение парка имеющихся СХД в связи с ростом объема хранимых данных. Поэтому компании активно рассматривают все доступные на рынке варианты. При этом 16% заявили, что на данном этапе не готовы отказываться от решений, на которых они исторически построили свою ИТ-инфраструктуру. В числе основных вендоров используемых СХД респонденты назвали Dell EMC, IBM, HPE, NetApp, Huawei и Hitachi. Они отметили, что не планируют миграцию до окончания срока их эксплуатации, а потому пользуются услугами сервисной поддержки через ИТ-партнеров или ищут способы закупки запчастей самостоятельно. 10% компаний на июль 2023 года уже масштабируют свою ИТ-инфраструктуру на доступных на российском рынке аппаратных и программных решениях.

В вопросе о допустимых альтернативах имеющихся СХД респондентам была предоставлена возможность выбора нескольких вариантов ответа. В результате 71% ответили, что рассматривают СХД российских вендоров, в том числе включенные в Единый реестр российской радиоэлектронной продукции. 61% готовы прибегнуть к параллельному импорту, чтобы иметь возможность как эксплуатировать привычные решения и дальше, так и приобретать новые модели. И 58% заинтересованы в предложениях азиатских вендоров. Исключительно российские СХД рассматривают 19% компаний, зарубежные (посредством параллельного импорта) — 13%. При этом 16% компаний затрудняются в выборе между отечественными и азиатскими СХД.

| | Мы внимательно следим за изменениями на ИТ-рынке, и результаты проведенного исследования только подтверждают наши наблюдения. Законодательная инициатива по импортозамещению зарубежных компонентов на всех объектах КИИ стимулировала рост спроса на российские решения. Как следствие, заказчики стали предъявлять к отечественным производителям более высокие требования. Все эти факторы вкупе положительно повлияли как на функциональное развитие российских СХД, так и на уровень доверия к ним на рынке, – прокомментировал результаты исследования руководитель направления ИТ-инфраструктуры К2Тех Алексей Зотов. | |

В то же время, по его оценке, технологический уровень азиатских СХД на июль 2023 года выше отечественных. Однако компании пока не торопятся перейти от этапов тестирования и пилотирования решений к реальным внедрениям.

| | Во-первых, это обусловлено тем, что СХД азиатских производителей не входят в Единый реестр российской радиоэлектронной продукции, а значит не соответствуют в полной мере требованиям регулятора. Поэтому в большинстве своем интерес к ним проявляют компании, не имеющие критических элементов в инфраструктуре. Во-вторых, азиатские СХД — это относительно новые для российского рынка решения, не имеющие референсных внедрений с зафиксированными показателями эффективности на отечественном ИТ-ландшафте. И мы видим, что заказчики хотят получить максимум информации об этих решениях, чтобы убедиться в их надежности, — добавил Алексей Зотов. | |

Потребности российских компаний в СХД. Итоги исследования

Компания «Аэродиск» 5 июня 2023 года поделилась с TAdviser результатами исследования, проведенного среди российских предприятий с целью изучения их потребностей в системах хранения данных и их функциональных характеристиках. Полученные данные позволили понять картину типичных сценариев эксплуатации систем, а также выявить, какой функциональности не хватает предприятиям.

Аналитики компании исследовали паттерны эксплуатации систем хранения данных в разных отраслях экономики, предпочтения функциональных возможностей систем, желаемые направления их улучшения и развития, а также ряд других аспектов, помогающих сформировать представление о роли СХД в ИТ-ландшафтах отечественного бизнеса.

Результаты опроса, охватившего 250 государственных и коммерческих предприятий, позволили выявить топ-5 задач, которые решают предприятия с помощью СХД[1]:

- для виртуализации их используют 16% компаний-респондентов;

- в качестве элемента корпоративной инфраструктуры – 15%;

- для развертывания файлового хранилища – также 15%;

- высоконагруженные СУБД запускает 11% компаний;

- бизнес-системы (ERP/CRM/BI и т.д.) – 9,5%.

Другие сценарии включают в себя VDI, видеонаблюдение, работа с электронной почтой, создание тестовых сред, а также развертывание облачной инфраструктуры.

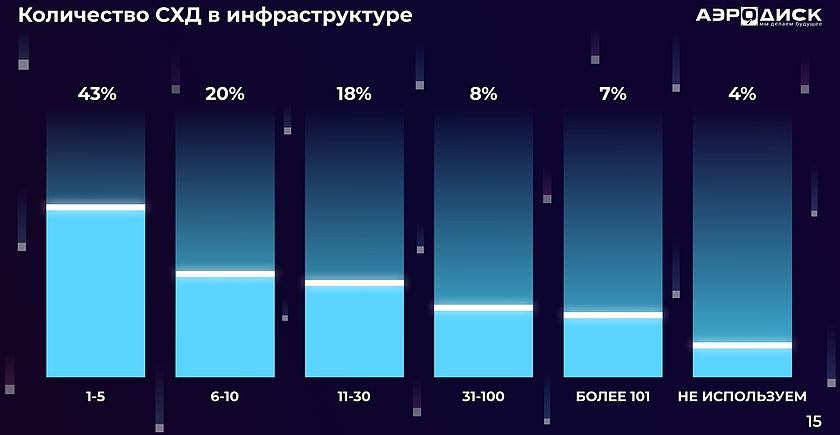

43% компаний используют от одной до пяти СХД, в диапазоне от 6 до 10 систем свои потребности закрывает еще 20% респондентов. От 11 до 30 систем достаточно 18% компаний, далее — до ста СХД используют еще 7,3%, а свыше сотни – 8% компаний. У остальных участников опроса установленных СХД нет.

При этом СХД среднего уровня производительности (mid-range) является самой популярной опцией – их используют 50% компаний. Базовый или начальный уровень (low-end) является выбором 31,5% респондентов, топ-уровень решений (high-end) используют 18% компаний.

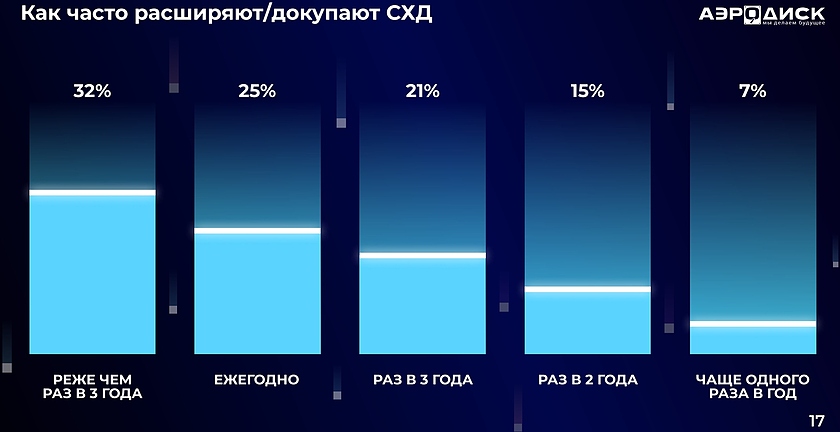

Лишь 6,8% респондентов закупают дополнительные мощности СХД чаще раза в год. Ежегодно такой апгрейд проводят уже 25% компаний, раз в два года - 15% респондентов, каждые 3 года – 20,6%, реже 1 раза в 3 года – 32,3%.

| | Крайне любопытные результаты были получены касательно услуг техподдержки вендоров СХД. Так, 28% компаний признались, что услугами официального саппорта они не пользуются совсем. Есть несколько возможных объяснений: например, СХД работают без сбоев и достаточно понятно управляются, так что штатным ИТ-специалистам компаний-пользователей внешняя помощь не нужна. Другой вариант — в рамках заданного сценария эксплуатации пока что не возникало необходимости в помощи, ничего не ломалось, не было нужды "лезть под капот" для настройки. Но на рынке возможны и ситуации, когда качество поддержки при первичном обращении оказалось неудовлетворительным, поэтому решили дальше действовать сами, — комментирует исследование генеральный директор компании «Аэродиск» Вячеслав Володкович. | |

По его словам, изучения структуры потребления СХД российских разработчиков на внутреннем рынке также позволило выявить топ-запросы на расширение возможностей систем или расширение тех функций СХД, которые на июнь 2023 года находятся в зачаточном состоянии. В их число вошли запросы пользователей на такие возможности СХД, как дедупликация, проведение онлайн-миграции томов, компрессия данных, единая консоль управления парком СХД, а также high -end функциональность - многоконтроллерность (использование более двух контроллеров СХД) в режиме active/active.

2022

Падение рынка на 30-50%

По итогам января-ноября 2022 года продажи систем хранения данных (СХД) сократились на 30-50% в сравнении с аналогичным периодом 2021-го. Об этом свидетельствуют данные компании F+ tech, которые были обнародованы в декабре 2022-го.

| | Потребность в СХД с учетом увеличения объемов обрабатываемых и хранимых данных постоянно растет, но вследствие санкционно-геополитических факторов спрос невозможно удовлетворить, что стало причиной беспрецедентного падения продаж, — говорится в исследовании, выдержку из которого приводит «Коммерсантъ». | |

По прогнозам источника газеты на рынке электроники отмечает, в 2022 году объем российского рынка СХД составит $320–450 млн (19–28 млрд рублей). Точнее оценить объем продаж и доли брендов сложно, в том числе из-за параллельного импорта, уточнил собеседник.

Директор компании «Промобит» (производитель серверов и СХД) Максим Копосов подтвердил, что продажи СХД снизились за счёт падения поставок иностранных решений. По его словам, при параллельном импорте такое оборудование продаётся по завышенной цене. Колосов считает, что бизнес пока не готов полностью перейти на менее знакомое российское и китайское оборудование, а иногда оно не удовлетворяет техническим требованиям.

Коммерческий директор «Аэродиска» Тимур Мустафаев подтвердил, что большинство заказчиков не смогли подстроиться под новые реалии, когда поставщики стали требовать предоплату и подняли цены в два-пять раз.

По прогнозам Максима Копосова, в 2023–2024 годах объем продаж СХД в России восстановится, так как потребность в хранении данных у бизнеса будет превышать имеющиеся запасы мощностей, а российские производители нарастят поставки. Кроме того, ожидается активный переход на программно-определяемые СХД.[2]

Рост цен на 30-50%

В сентябре 2022 года стоимость отечественных серверов и систем хранения данных (СХД) в России увеличилась на 30-50% в сравнению с показателем 8-месячной давности - до начала российской военной спецоперации на Украине. При этом сроки поставки оборудования у крупных производителей сильно увеличились и достигают нескольких месяцев. Об этом 26 сентября 2022 года написали «Ведомости» со ссылкой на директора директора управления облачных решений Softline Дмитрий Исаев. Подробнее здесь.

Вместо Dell и Cisco – Gooxi и DCN. Китайские производители серверов и сетевого оборудования хлынули на российский рынок

На фоне ухода из России крупнейших западных производителей вычислительной техники и сетевого оборудования для корпоративного сегмента на арену всё более активно выходят азиатские производители. А те из них, чья продукция ранее так или иначе уже присутствовала в стране, сейчас наращивают здесь своё присутствие. Подробнее здесь.

2021: Поставка внешних СХД в первом квартале на $103,21 млн (-44,1%)

15 июня 2021 года компания IDC поделилась с TAdviser результатами исследования EMEA Quarterly Enterprise Storage Systems Tracker, согласно которым в первом квартале 2021 года на российский рынок было поставлено внешних систем хранения данных на общую сумму 103,21 млн долларов США. По оценкам аналитиков, рынок снизился на 44,1% в объеме поставленных емкостей по отношению к первому кварталу 2020 года.

По итогам квартала на российском рынке внешних систем хранения данных лидируют компании Huawei, Hitachi и Dell Technologies с долями в 22,3%, 15,4% и 14,5% в денежном выражении соответственно. По объему поставленных мощностей в пятерку лидеров вошли компании Hitachi, Dell Technologies, Yadro, NetApp и Huawei.

Рынок систем хранения данных показал незначительно негативную динамику в денежном выражении от года к году. Системы среднего класса составляют основу рынка с долей в 77,6% в денежном выражении. Доли систем на базе флэш-накопителей и гибридных систем составили в денежном выражении 38,5% и 35,9% соответственно.

| | Несмотря на признаки замедления роста на рынке систем хранения данных, мы можем ожидать оживление спроса со стороны корпоративного сегмента. Доля систем хранения данных на базе флэш-памяти подтверждает спрос на высокопроизводительные системы. Драйверами роста выступают системы среднего ценового диапазона, которые остаются целевой платформой для нагрузок, сказал Михаил Лебедев, менеджер программы исследований рынка корпоративных систем, IDC в России и СНГ.

| |

2020

Продажи внешних СХД составили $564,3 млн - IDC

Продажи внешних систем хранения данных в России по итогам 2020 года составили $564,3 млн, сообщили в исследовательской компании IDC. По словам экспертов, рынок показал «нейтральную динамику». Какую именно — не уточняется.

При этом в исследовании за 2019 год объем российского внешних СХД оценивался в $508,09 млн по итогам этого 12-месячного периода. Если учитывать эту цифру, то получается, что в 2020 году продажи СХД все же выросли ощутимо — примерно на 11%. Скорее всего, аналитики скорректировали оценку 2019 года.

Менеджер программы исследований рынка корпоративных систем в IDC в России и СНГ Михаил Лебедев говорит, что основными драйверами роста российского рынка СХД остаются поставки оборудования крупным компаниям и участникам рынка электронной коммерции. Заказчики продолжают инвестиции в инфраструктуру для поддержки программ цифровой трансформации и функционирования новых сервисов, отметил он.

| | Учитывая сложную макроэкономическую ситуацию и фокусируясь на учёте стоимости владения при принятии решения об инвестициях в высокопроизводительную инфраструктуру, бизнес обращает внимание на масштабируемые решения и, в частности, на гиперконвергентные системы, которые демонстрировали рост на протяжении всего 2020 года. Мы исходим из того, что рынок продолжит инвестиции в системы хранения данных на базе флэш-накопителей, — сказал Лебедев, чьи слова приводит пресс-служба IDC. | |

Лидеры российского рынка внешних СХД по итогам 2020 года в исследовании не называются. Приведены лишь данные за четвертый квартал: по итогам этого периода первые места заняли следующие компании:

- Yadro (доля в денежном выражении — 22,5%);

- Huawei (18,1%);

- Dell Technologies (16,4%).

В докладе отмечается, что Yadro также занимает лидирующее место в объёме поставленных СХД.

1-й квартал: Рост рынка на 37,9% до $99,64 млн. Лидируют Yadro и Huawei

Внешние системы хранения данных (СХД) поступили на российский рынок в первом квартале 2020 года на общую сумму $99,64 млн. Об этом говорят результаты исследования IDC EMEA Quarterly Enterprise Storage Systems Tracker.

По сравнению с аналогичным периодом 2019 года, объём поставок в денежном выражении увеличился в долларах США на 37,9%, отмечается в исследовании. Лидерами по результатам квартала на российском рынке внешних систем хранения данных выступают компании Yadro и Huawei, с долями в 18,6% и 18,4%, в денежном выражении. Компания Yadro заняла также лидирующее место в объёме поставленных СХД с долей в 64,7%. В пятерку лидеров также вошли компании HPE, Hitachi, NetApp.

Примечательно, что, согласно результатам исследования, рынок систем хранения данных показал существенный рост как в емкостном, так и в денежном выражениях. Системы среднего класса составляют основу рынка с долей в 53,4 % в денежном выражении. Несмотря на то, что СХД на базе HDD продолжают занимать основную долю в емкостном выражении, системы на базе флэш-накопителей продемонстрировали уверенный рост на 60,2% в денежном выражении, с долей в 38,5%.

| | Несмотря на негативный внешний фон, рынок систем хранения данных продолжает расти. Мы видим стабильный спрос со стороны корпоративного сегмента. Системы на базе HDD по-прежнему доминируют на рынке, адресуя нормативные требования. Вместе с тем, доля систем хранения данных на базе флэш-памяти показала существенный прирост, что говорит о спросе на высокопроизводительные системы. Драйверами роста выступают финансовый и телекоммуникационный секторы. Несмотря на то что системы среднего ценового диапазона продолжают быть основной платформой, прирост показал сегмент систем корпоративного уровня, увеличив долю до 35.9% в денежном выражении, - проинформировал менеджер программы исследований рынка корпоративных систем IDC в России и СНГ Михаил Лебедев. | |

Создание Консорциума российских разработчиков СХД

19 февраля 2020 года TAdviser стало известно, что ведущие отечественные высокотехнологичные компании объявили о создании «Консорциума российских разработчиков СХД». В организацию вошли разработчик СХД и средств виртуализации «Аэродиск», Институт программных систем им. А.К. Айламазяна РАН, компания «Норси-Транс», ГК «Элемент», «Базальт СПО», а также АО «МЦСТ» – разработчик процессоров «Эльбрус». Подробнее здесь.

2019

Рост рынка на 20,8% до $508,09 млн — IDC

Объём российского рынка внешних систем хранения данных в 2019 году составили $508,09 млн, что на 20,8% больше, чем годом ранее. Об этом свидетельствуют данные аналитиков IDC.

По их словам, продажи хранилищ продолжают расти в том числе за счет стабильного спроса в корпоративном секторе. Модернизация инфраструктуры приводит к наращиванию мощностей у клиентов почти во всех отраслях, а основными драйверами роста выступают компании, представляющие такие сектора, как финансы и телекоммуникации.

| | Что касается 2019 года в целом, рынок СХД продолжил рост благодаря инвестициям в инфраструктуру со стороны корпоративного сектора, — сообщил менеджер программы исследований рынка корпоративных систем в компании IDC в России и СНГ Михаил Лебедев, чьи слова приводятся в пресс-релизе. | |

По словам эксперта, системы на базе жёстких дисков по-прежнему доминируют на рынке, отвечая нормативным требованиям. В то же время доля систем хранения данных на базе флэш-памяти показала существенный прирост, что говорит о спросе на высокопроизводительные системы, добавил он.

Доля СХД на базе твердотельных накопителей на российском рынке достигла 38,1%. Несмотря на то что системы среднего ценового диапазона продолжают быть основной платформой с долей в 64%, прирост показал сегмент систем корпоративного уровня, увеличив долю до 25% в денежном выражении.

Лидерами российского рынка систем хранения данных аналитики назвали следующие компании:

По словам экспертов, российская компания Yadro заняла лидирующую позицию в объёме поставленных СХД. Доли вендоров с точки зрения количества выпускаемых хранилищ в исследовании не приводятся, равно как и соответствующая оценка всего рынка.[3]

За третий квартал поставлено внешних СХД на 122,38 млн долларов

По результатам исследования IDC EMEA Quarterly Enterprise Storage Systems Tracker, в третьем квартале 2019 года на российский рынок было поставлено внешних систем хранения данных на общую сумму 122,38 млн долларов США суммарной ёмкостью 560 599 терабайт. Об этом 11 декабря 2019 года сообщила IDC.

По сравнению со вторым кварталом 2019 года, объём поставок в денежном выражении увеличился на 29,2%, при этом показав рост в ёмкостном выражении на 5,1%.

По результатам квартала, лидерами рынка внешних систем хранения данных стали компания Huawei с долей в денежном выражении в 23,2% и компания Yadro с долей в ёмкостном выражении в 65,4%. В число ведущих поставщиков вошли также компании Hewlett Packard Enterprise и NetApp. Компания Yadro продемонстрировала наибольший темп роста поставок как в денежном, так и ёмкостном выражении по сравнению с аналогичным периодом 2018 года. IBM, Huawei и Lenovo также показали уверенный рост поставок в денежном и ёмкостном выражении. В поставках систем на базе флэш-памяти лидируют Huawei, HPE и NetApp.

| | Как и в первом полугодии, рынок продемонстрировал стабильный рост и в ёмкостном, и в денежном выражении. Сегмент систем хранения на базе HDD показал наибольший прирост благодаря продолжению модернизации инфраструктуры архивного хранения данных. Вместе с тем мы видим продолжающиеся инвестиции в системы хранения на базе флэш-памяти, поддерживаемые программами цифровой трансформации и рабочими нагрузками. Так, данный сегмент показал рост на уровне 35% в денежном выражении к аналогичному периоду 2018 года. С точки зрения отраслевой специфики, государственный, финансовый и телекоммуникационный секторы продолжают оставаться основными потребителями СХД, отметил Михаил Лебедев, менеджер программы исследований рынка корпоративных систем, IDC в России и СНГ

| |

Соглашение о создании консорциума по развитию экосистемы разработчиков и производителей решений для СХД

10 июля 2019 года между центром разработки и производства микроэлектроники GS Nanotech, компанией «ДЕПО Электроникс» и Петрозаводским государственным университетом подписано соглашение о создании консорциума, нацеленного на развитие в России экосистемы разработчиков и производителей продуктов и сервисов для систем хранения данных (СХД) для формирования рынка конкурентоспособных решений. Подробнее здесь.

2018: Список производителей СХД для исполнения «закона Яровой»

В июле 2018 года был обнародован подготовленный Минпромторгом список российских производителей систем хранения данных (СХД), чья продукция может использоваться операторами связи для исполнения «закона Яровой». Документ в ответ на обращение в ведомство получил глава консалтинговой компании «Ордерком» Дмитрия Галушко.

К 20 июля 2018 года отечественные производители СХД для исполнения операторами связи «закона Яровой» следующие:

- Kraftway;

- Yadro (входит в Национальную компьютерную корпорацию, НКК);

- ИНЭУМ имени Брука;

- МЦСТ (разработчик процессора «Эльбрус»);

- «Т-Платформы»;

- Национальный центр информатизации (НЦИ);

- «Национальные технологии» (подконтрольна «Ростеху»).

Кроме того, интегрированные системы оперативно-разыскных мероприятий (СОРМ; кроме СХД, включают в себя автоматизированное рабочее место оперативного сотрудника и аппаратуру съема информации) поставляют «Специальные технологии», «МФИ Софт», «Норси-Транс», «Цитадель» и др.

Как пишет «Коммерсантъ», «закон Яровой» вступил в силу 1 июля 2018 года, однако 20 июля еще не принятые некоторые подзаконные акты. В частности Минкомсвязь не представила изменения в правила хранения голосовой информации. Предполагается, что именно в этом документе должен быть указан «прописан приоритет российских производителей оборудования».

Однако операторы не стали дожидаться властей и начали закупать компоненты. Так, первая значимая партия СХД уже отгружена по контракту в «МегаФон», сообщил изданию президент НКК Александр Калинин.

Дмитрий Галушко считает, что мощности российских производителей не хватает для реализации «закона Яровой». Кроме того, по его словам, после принятия правил сертификации оборудование должно будет пройти испытания. Например, в случае приказа о СОРМ 2014 года с даты его публикации до выдачи первых сертификатов прошло два года и четыре месяца.[4]

2017

1-е полугодие: 230 Пбайт (-23%) на $126,8 млн (-32%)

29 сентября 2017 года аналитики IDC опубликовали некоторые результаты исследования российского рынка систем хранения данных (СХД). Продажи этого оборудования в первом полугодии сократились на треть, несмотря на быстрый рост сегмента флеш-массивов.

Согласно оценкам экспертов, в январе-июне 2017 года на российский рынок были поставлены СХД общей емкостью 230,2 Пбайт, что почти на 23% меньше показателя аналогичного периода предыдущего года. Суммарная выручка производителей от реализации таких решений уменьшилась на 32,4%, составив $126,8 млн.

Спад вызван падением спроса на традиционные дисковые хранилища, тогда как отгрузки систем, построенных исключительно на массивах флеш-памяти без применения крутящихся жестких дисков, в первой половине 2017 года подскочили на 86,5% в денежном выражении и достигли 23,7% от суммарных.

По словам аналитика IDC Михаила Попова, флеш-массивы предлагают ценные преимущества любым клиентам, поэтому у всех производителей растет число запросов спецификаций.

| | Не будет ошибкой ожидать появления новых производителей флеш-решений, снижения средней стоимости таких систем и дальнейшего увеличения их рыночной доли в количественном и емкостном выражении, — говорит Попов. — С другой стороны, экономические реалии и ограниченная доступность компонентов будут способствовать скорейшему росту рынка гибридных систем хранения, сочетающих впечатляющие скоростные возможности флеш-массивов с доступностью и емкостью традиционных жестких дисков. | |

Из доклада IDC также следует, что в первой половине 2017 года больше всех на поставках серверов в РФ заработала Hewlett Packard Enterprise (23,3%), а больше всего оборудования с точки зрения общей емкости поставила — Hitachi Data Systems (28,6%).

Максимальный рост поставок в денежном выражении показала Huawei с увеличением на 242,4%. Эта же компания стала лидером по росту совокупной емкости поставленных СХД — на 45,8%.

2016

663 тыс Тбайт (+36%) на $382,77 млн (+0,5%)

23 марта 2017 года аналитики IDC обнародовали исследовательский отчет по российскому рынку систем хранения данных (СХД). Его объем с точки зрения емкости накопителей увеличился более чем на треть, но в деньгах роста почти не было.

По оценкам экспертов, в 2016 году в Россию были поставлены внешние дисковые хранилища общей емкостью 663 002 терабайт, что на 35,7% больше в сравнении с 2015-м. В деньгах рынок поднялся на 0,5%, до $382,77 млн.

Такую динамику в IDC связывают со снижением средней стоимости терабайта и изменившимся предпочтениями заказчиков, которые выбирали оборудование среднего ценового сегмента значительно чаще более дешевых и дорогих решений.

Крупнейшими производителями внешних СХД, поставляемых на российский рынок, по итогам 2016 года названы компании Dell Technologies, Hewlett Packard Enterprise (HPE), Hitachi Data Systems, IBM и NetApp. Многие вендоры показали скромную динамику, и лишь у Oracle и Huawei рост измерялся двузначными показателями.

Рыночные доли вендоров за 2016 год не называются. В отчете лишь говорится о 38-процентном показателе лидирующей Dell за четвертый квартал.

| | Увеличение количества данных не позволило заказчикам сэкономить на емкости систем хранения. Несмотря на по-прежнему непростые экономические условия, заказчики продемонстрировали приверженность традиционным закупочным тактикам, отодвигая крупные закупки на конец года, — сообщил старший аналитик IDC по корпоративным системам Михаил Попов. | |

По его словам, предпочтения покупателей СХД и ассортимент производителей этого оборудования меняются под воздействием развития таких направлений, как программное обеспечение для хранения данных, облачные хранилища, системы только на основе флэш-памяти и конвергентные системы.

2-й квартал: лидирует EMC

3 октября 2016 года аналитическая компания IDC представила обновленное исследование EMEA Quarterly Enterprise Storage Systems Tracker, в котором среди прочего отражает положение дел на российском рынке систем хранения данных (СХД). В своем отчете эксперты отметили, что EMC лидирует не только по выручке, но и по емкости выпускаемого оборудования.

Согласно данным IDC за второй квартал 2016 года, в Россию были поставлены внешние СХД общим объемом 154,4 Пбайт, что на 60% больше, чем годом ранее. В деньгах рынок вырос за этот период на 23,2% до $98,45 млн.

| | После относительного снижения поставок систем среднего ценового сегмента в первом квартале текущего года на фоне умеренного роста поставок систем высшего ценового сегмента, заказчики вернулись к консервативному потреблению, — говорит старший аналитик IDC по корпоративным системам Михаил Попов. - Мы можем констатировать падение спроса на системы с максимальной производительностью и высокой ценой во втором квартале и возвращение спроса на системы среднего ценового сегмента. | |

По словам Попова, в первом квартале 2016 года сегмент гибридных систем оказался больше традиционных решений по стоимости, а во второй четверти эта тенденция усилилась.

В аналитической сводке IDC также сообщается, что крупнейшими производителями систем хранения данных на российском рынке в апреле-июне 2016 года стали EMC, Hewlett Packard Enterprise, Hitachi Data Systems, IBM и NetApp, на долю которых пришлось более 90% поставок в денежном выражении.

EMC также вернула себе лидерство по суммарной емкости отгруженных устройств благодаря 121-процентному росту по этому показателю. Компания также заняла первое место по темпам увеличения выручки на рынке (почти на 45%).

Путин поручил министрам проработать вопрос выпуска российского ПО и оборудования для хранения данных

Подписанный президентом РФ 7 июля 2016 года закон обязывает операторов связи и интернет-компании с 1 июля 2018 года на протяжении полугода хранить содержание звонков и переписки пользователей, чтобы доступ к ним могли получать правоохранительные органы. Закон вынудит операторов и интернет-компании значительно увеличить емкость своих дата-центров. Одновременно с законом Владимир Путин подписал поручение правительства проработать вопрос производства в России оборудования и программного обеспечения для хранения информации (подробнее).

Первый квартал

30 июня 2015 года аналитики International Data Corporation (IDC) представили результаты исследования российского рынка внешних систем хранения данных (СХД). В первом квартале поставки этих устройств с точки зрения общей емкости поднялись почти вдвое, а Hitachi Data Systems стала лидером по этому показателю.

Согласно данным исследования IDC EMEA Quarterly Enterprise Storage Systems Tracker, в январе-марте 2016 года объем российского рынка внешних дисковых хранилищ достиг $90 млн, увеличившись на 7,1% в сравнении с аналогичным периодом прошлого года. Суммарная вместимость отгруженного оборудования за это время возросла на 89,6%, составив 141,2 петабайт.

| | После впечатляющих результатов последнего квартала 2015 года поставки систем хранения данных ожидаемо существенно снизились, — говорит старший аналитик IDC по корпоративным системам Михаил Попов. — Несмотря на сезонное снижение продаж, на рынок продолжили неумолимое воздействие факторы увеличения количества накопленных данных и снижения стоимости флэш и гибридных систем. Мы предполагаем, что умеренный рост инвестиций в системы хранения данных продолжится и в следующем квартале, однако, с другой стороны, в настоящее время рынок несколько замер в ожидании принятия законодательных инициатив, способных радикально повлиять на потребность в емкости для хранения данных и даже создать невиданный ажиотаж в некоторых отраслях. | |

Крупнейшими производителями систем хранения данных на российском рынке названы компании EMC, IBM, Hitachi Data Systems, Hewlett Packard Enterprise и NetApp, которые заняли более 87% продаж в денежном выражении по итогам первых трех месяцев 2016 года. Аналитики выделили компанию Hitachi Data Systems, которой впервые за три года удалось вырваться в лидеры по совокупной емкости поставленных дисковых хранилищ.

2015

Худшие итоги года за 5 лет: 480 тыс Тбайт на $380,9 млн.

4 апреля 2015 года аналитическая компания IDC опубликовала итоги исследования российского рынка внешних систем хранения данных (СХД), который показал самые плохие результаты за предыдущие пять лет.

Согласно оценкам экспертов, в 2015 году поставки внешних дисковых хранилищ в Россию составили 480 539 Тбайт в емкостном выражении, что на 1,6% больше, чем годом ранее. В деньгах рынок сократился почти на треть до $380,9 млн.

Такая динамика обусловлена снижением средней стоимости терабайта и растущей популярностью оборудования средней ценовой категории.

В начале 2015 года на российском рынке внешних СХД наблюдалось падение поставок, затем он начал демонстрировать поквартальный рост суммарного объема выпускаемых систем хранения.

| | В целом результаты года позволяют говорить о 2015 годе как о худшем годе на российском рынке внешних систем хранения данных за последние 5 лет. Общая экономическая ситуация значительно повлияла на развитие рынка и заставила заказчиков скромнее инвестировать в инфраструктуру хранения данных, — отмечает старший аналитик IDC по корпоративным системам Михаил Попов. | |

По его словам, спросу на новые СХД сильно мешают виртуализация дисковых хранилищ и системы с поддержкой алгоритмов дедупликации и сжатия «на лету», которые позволяют повысить эффективность использования развернутых инфраструктурных решений. Однако объемы данных растут, поэтому в емкостном выражении рынок внешних СХД будет увеличиваться, считает Попов.

Группа крупнейших поставщиков внешних систем хранения данных на российском рынке по итогам 2015 года выглядит следующим образом: EMC, Hewlett Packard Enterprise, IBM, Hitachi Data Systems и NetApp. Все эти компании закончили год с ощутимым падением доходов от реализации оборудования, и лишь у Dell и Hitachi Data Systems сокращение не превысило 10%.

4-й кв: 193 тыс Тбайт на $134 млн, лидер EMC

По данным IDC, в четвертом квартале 2015 года на российский рынок было поставлено внешних систем хранения данных на общую сумму 134,36 млн долларов США суммарной ёмкостью 193 390 терабайт.

По сравнению с аналогичным периодом 2014 года, емкость поставленных внешних систем хранения данных увеличилась на 20%, объём поставок в денежном выражении, в долларах США, сократился на 21,8%.

По результатам квартала лидером российского рынка внешних систем хранения данных стала компания EMC, заняв 30,4% рынка в емкостном выражении, практически не изменив рыночную долю по сравнению с аналогичным периодом 2014 года. Максимальный рост поставленной емкости продемонстрировала компания Hitachi Data Systems в четвертом квартале, поставив внешних систем хранения данных совокупной емкостью почти в 5 раз большей, чем годом ранее. Поставки систем Hewlett Packard Enterprise и NetApp также увеличились по сравнению с аналогичным периодом 2014 года на фоне снижения активности поставок других игроков рынка.

Совокупная емкость поставленных внешних систем хранения данных, отгруженных в четвертом квартале 2015 года, почти на 64% превысила суммарную емкость систем хранения, поставленных на российский рынок кварталом ранее. Увеличение количества данных не позволило компаниям сэкономить на системах хранения. Несмотря на сложные экономические условия, заказчики продемонстрировали приверженность традиционным закупочным тактикам, отодвигая крупные закупки на конец года, – комментирует Михаил Попов, старший аналитик IDC по корпоративным системам.

Всего же за 2015 календарный год на российский рынок было поставлено внешних систем хранения данных совокупной ёмкостью 480 539 терабайт на общую сумму 380,90 млн долларов США. За 2015 год рынок внешних систем хранения данных вырос на 1,6% в емкостном выражении, сократившись в денежном выражении на 32,6%. Подобная динамика стала возможна благодаря присущему индустрии снижению средней стоимости терабайта и изменившимся предпочтениям заказчиков, что выбирали системы среднего ценового сегмента значительно чаще систем начального и высшего ценового сегмента.

Пятерку крупнейших поставщиков российского рынка внешних систем хранения данных по итогам года сформировали EMC, Hewlett Packard Enterprise, IBM, Hitachi Data Systems и NetApp. Годовые финансовые результаты сократились у всех игроков, лишь у Dell и Hitachi Data Systems сокращение не превысило 10% барьера.

2014

По результатам 2014 года совокупный объем рынка дисковых систем хранения данных превысил $565,15 млн (+2,2% к 2013 году). Размер поставленной на рынок дисковой емкости СХД составил 472,87 петабайт (+33,4% к 2013 году). Среди компаний, показавших наивысшую динамику развития по итогам 2014 года, Huawei и Fujitsu продемонстрировали значительный рост финансовых оборотов в непростых условиях второго полугодия 2014 года.

Четвертый квартал

Российский рынок внешних дисковых систем хранения данных в четвертом квартале 2014 года в денежном выражении сократился на 12,4% по сравнению с аналогичным периодом 2013 года, при росте общего количества поставленной на рынок дисковой емкости на 8,7%, сообщила компания IDC.

В течение отчётного периода в страну поставлено дисковых систем хранения на сумму более $171,78 млн, общий объём превысил 161,11 петабайт. Лидеры индустрии по итогам квартала не сдали позиций: EMC, HP, IBM и HDS контролируют почти 80% рынка.

В 2014 году рост совокупной емкости дисковых систем хранения данных заметно опередил рост количества накапливаемой информации. Этот факт, по мнению экспертов IDC, отражает стремление заказчиков - подготовиться к возможному неблагоприятному развитию событий и планируемому сокращению бюджетов в 2015 году. Общая экономическая ситуация, флуктуации курсов валют и усиление конкуренции за счет появления новых игроков и технологий, существенно повлияли на финансовые результаты года, нивелируя рост рынка в денежном выражении.

Третий квартал

В третьем квартале 2014 года стоимость внешних дисковых систем хранения данных (СХД), поставленных на российский рынок превысила $114,38 млн, сообщила в ежеквартальном исследовании EMEA Quarterly Disk Storage Systems Tracker компания IDC. Общая ёмкость пространства хранения превысила 103,7 петабайт.

Сравнивая с предыдущим кварталом 2014 года, исследователи указывают на рост рынка СХД на 22,3%, в ёмкости. В финансовом выражении, по сравнению с аналогичным периодом 2013 года - спад на 4,8%.

Итоговые значения, по мнению аналитиков, обусловлены факторами:

- после панической реакции на введение санкций против ряда крупных заказчиков и масштабного роста закупок со стороны других потребителей ситуация стала выравниваться на фоне удовлетворения основного спроса;

- снижение стоимости рубля и колебания курсов валют потребовали пересмотра приоритетов в распределении ИТ-бюджетов многих заказчиков;

- выход новых игроков на рынок, их ориентация на начальный и средний ценовые сегменты заставила многих ИТ-директоров задуматься о стратегии развития СХД в организациях.

По итогам этого квартала компании EMC, HP, IBM и NetApp контролировали более 80% рынка СХД, лидирующие позиции покинула Hitachi Data Systems.

Первый квартал

Согласно ежеквартальному исследованию IDC EMEA Quarterly Disk Storage Systems Tracker, ёмкость внешних систем хранения данных, поставленных в первом квартале 2014 года на российский рынок, составила более 83,1 петабайт. Совокупная стоимость превысила $117,76 млн.

Результаты первого квартала говорят об умеренном росте рынка СХД на 3,5% в денежном выражении. При существенном росте - на 35,3%, в гигабайтах ёмкости, по сравнению первым кварталом 2013 года.

Михаил Попов, старший аналитик IDC, считает, что значительный годовой рост отмечается на фоне:

- продолжающегося снижения средней стоимости гигабайта - результат эволюционного развития технологий хранения и постепенного перехода на менее дорогие типы памяти для накопителей (от SLC к MLC, eMLC, TLC).

- некоторого снижения уровня годовой маржи в канале

- сокращения количества активных игроков в канале продаж

- смены корпоративной стратегии IBM, что способствовало развитию интереса заказчиков к решениям других поставщиков.

Лидеры: EMC, HP, Hitachi Data Systems и IBM - они контролируют более 80% рынка СХД.

2013

IDC прогнозировал, что за весь 2013 год российский рынок внешних СХД вырастет на 7,1% по сравнению с прошлым годом, его объем составит 597,6 млн. долл. по доходу, но потом начнет замедляться вплоть до 2017 года, задавая тренд для всей Центральной и Восточной Европы (CEE). Поставки в корпоративный сегмент (крупные и очень крупные заказчики), которые доминировали в закупках внешних СХД, приближаются к насыщению, а заказчики мелкого и среднего бизнеса будут выбирать облачные услуги хранения из-за их невысокой цены, гибкости и всё более удобного администрирования.

Всего же по итогам 2013 года российский рынок систем хранения данных вырос на 11,4% по сравнению с предыдущим годом до 473,4 петабайт. В денежном выражении объем рынка сократился на 5% до 734,2 млн. долларов. Спрос переориентировался на решения среднего уровня. Поставки решений высшего сегмента в денежном выражении сократились на 30%, поставки решений начального уровня сократились на 9,8%, однако поставки решений среднего уровня выросли почти на 17%.

Лидерами по объему поставок среди поставщиков остаются компании EMC, IBM, HP и Hitachi. Вместе они удерживают более 81% рынка, хотя следует отметить, что этот показатель оказался на пять пунктов меньше чем годом ранее.

Четвёртый квартал

Согласно результатам исследования IDC, в четвертом квартале 2013 года на российский рынок были поставлены системы хранения данных общим объемом 181,8 петабайт, совокупная стоимость которых составила 253,8 млн. долларов.

Третий квартал

Объём выручки производителей внешних систем хранения данных (СХД) в России достиг $105,3 млн, что в годовом выражении означает падение на 11,3%, сообщила IDC в ежеквартальном исследовании IDC Russia Quarterly Storage Tracker.

Лидеры среди поставщиков, по объему поставок, как и в предыдущем квартале - компании EMC, IBM, HP и NetApp, они удерживают под своим влиянием более половины рынка. Суммарная ёмкость СХД, поставленная на рынок около 68 тыс. Тбайт - больше на 1%, в сравнении с 2012 годом.

Аналитики отмечают, что падение объёма выручки происходит на фоне снижения средней стоимости гигабайта и конечной стоимости решения, тем не менее - растёт конкуренция среди производителей и заметно растёт предложение игроков рынка, ранее выглядевших аутсайдерами в общем объеме поставок.

Положительная динамика более не сопутствует рынку внешних систем хранения данных в России - он не является одним из тех немногих, где отмечается положительная динамика. Общее ухудшение экономического положения России стало причиной возникновения тяжелейшей обстановки в ряде сегментов рынка ИТ, что оказало заметное влияние и на рынок СХД.

Второй квартал

Во 2 квартале 2013 года рынок внешних СХД в России рос на единицы процентов, доход увеличился на 4,5% по сравнению с тем же кварталом год назад, что стало самым слабым результатом с начала финансового кризиса. По данным IDC, поставки внешних СХД в России составили 121,7 млн. долл. по доходу, а совокупная поставленная емкость - 56,3 петабайт.

Топ-3 вендора рынка (EMC, HP и IBM) вновь подтвердили свое лидирующее положение в регионе CEMA (Центральная и Восточная Европа, Ближний Восток и Африка): на их долю совокупно приходилось 78% всех продаж внешних СХД. EMC сохранила рост на единицы процентов благодаря успеху в сегменте СХД начального уровня и средней мощности, несмотря на снижение продаж high-end систем. IBM также выросла на 6,1% по сравнению с тем же кварталом год назад, у HP доход упал на 15,7%.

Два последних вендора сумели найти верный баланс между решениями с унаследованной и новой архитектурой и успешно конкурировать в среднем сегменте, но их продажи СХД начального уровня и high-end систем снизились. Поставки Oracle резко выросли - свыше 300% за год - как результат ряда успешных проектов, в том числе внедрений Exadata.

Поставщики в категории «Прочие» совокупно показали очень хорошие результаты в России в этом квартале - на рынок СХД успешно продвигались вендоры серверов. Dell сделала ставку на недорогую дисковую память прямого подключения (DAS), а Fujitsu пожинала плоды своих усилий (вертикализация, партнерства и покупки) на зарубежных рынках (особенно в Европе).

Экономическая стагнация (снижающийся ВВП и отрицательный рост промышленного производства) и политическая напряженность внесли свой вклад в замедление рынка СХД в России. Больше всего это сказалось на расходах госсектора и малого бизнеса. Что касается позитивных моментов, то инфраструктурные проекты для Олимпийских игр, дальнейшее расширение ЦОДов поставщиков интернет-услуг (ISP) и внедрение решений для Big Data помогали рынку поддержать рост.

Первый квартал

Рынок внешних систем хранения данных (СХД) России не поразил размером выручки в первом квартале 2013 года - она достигла $99,9 млн., что соответствует росту на 6,2% в выражении за год. Напомним, что этот показатель по итогам четвертого квартала 2012 года составил $179 млн.

Общий объём внешних СХД, реализованных на рынке составил около 59 тыс. Тбайт - на 15,1% больше, чем в 2012 году. Компании EMC, IBM, Hitachi и HP по-прежнему удерживают верхние позиции в рейтинге объема поставок, за ними более 83% рынка.

Рынок внешних систем хранения данных, отметила компания IDC в своём очередном исследовании - один из немногих в нашей стране, что сохраняет положительную динамику. Но её рост трудно сравнивать даже с показателями годичной давности, из чего в IDC делают вывод: общее ухудшение экономического положения России стало причиной возникновения чрезвычайно тяжелой ситуации в других сегментах рынка ИТ, что, в свою очередь, оказывает все более заметное влияние на рынок СХД.

Александр Загнетко, руководитель программы исследований «Корпоративные системы» IDC, отметил, что такой показатель как годовой рост объемов установленной емкости внешних СХД в кризисном 2009 году в России составил почти 18%, что явно больше, чем в первом квартале 2013 года. В то время, и стоимость носителей быстро сокращалась, и потребность в размещении больших объемов данных заказчиков не была столь острой, нежели сегодня. Аналитик констатирует: "В нашей стране сложилась крайне тревожная ситуация на рынке ИТ. Сокращениям подвергаются даже статьи бюджета, связанные с системами и приложениями, жизненно важными для бизнеса".

2012

Четвёртый квартал

Выручка производителей внешних систем хранения данных (СХД) в России в четвертом квартале превысила $179 млн., что в годовом выражении соответствует росту на 17,2%, сделала вывод компания IDC Россия в ежеквартальном исследовании IDC Russia Quarterly Storage Tracker.

В течение четвертого квартала 2012 года на рынке России реализовано, в сумме, около 100 тыс. Тбайт дисковой ёмкости. В сравнении с аналогичным периодом 2011 года, рост составил 34%.

Корпорация EMC возглавляет тройку лидеров, в составе которой HP и IBM. Доля рынка корпорации вплотную приблизилась к 50%.

Наблюдается рост интереса российских сборщиков оборудования к сегменту систем хранения: активно расширяется номенклатура продукции, растут объемы поставок СХД различных типов.

Ширится использование СХД в виртуальных средах, это одна из основных мировых тенденций. Россия тут не исключение, отметила IDC - рост в этом сегменте существенно опережает динамику поставок серверов в инфраструктуры виртуализации.

«В отличие от многих рынков оборудования, в 2013 году сегмент СХД продолжит достаточно быстро развиваться, – считает Александр Загнетко, руководитель программы исследований «Корпоративные системы» . – Есть основания полагать, что мы входим в начальную фазу нового цикла взрывного роста объемов данных, спровоцированного совокупностью явлений, получивших название «Третья платформа»

Третий квартал

Рост российского рынка внешних систем хранения данных (СХД) в третьем квартале 2012 года в годовом исчислении составил 19,2%, при объеме выручки производителей $119 млн. (2 кв - $105 млн.). Суммарная емкость закупленных систем достигла 65,8 тыс. Тбайт. В сравнении с аналогичным периодом 2011 года, рост этого показателя потребления составил чуть менее 30%.

Почти 80% - такова в денежном выражении общая доля лидеров рынка: EMC, HP и IBM.

Рынок СХД в мире, и России в частности, двигается навстречу новым вызовам, отмечают эксперты IDC в ежеквартальном исследовании. Сегодня пользователям становится все сложнее ориентироваться в громадных массивах неструктурированных данных, а технологии предлагаемой нынче концепции интенсивной модели развития инфраструктуры чрезвычайно дороги, поэтому вполне логичным выглядит успех сетевых ресурсов, реализующих новые подходы и алгоритмы в работе с контентом.

«Оглядываясь на путь, пройденный рынком за 5 лет, можно сделать интересные выводы, – считает руководитель программы исследований «Корпоративные системы» Александр Загнетко. – За это время стоимость одного гигабайта в корпоративных СХД сократилась более чем в 7 раз, расходы пользователей увеличились всего в полтора раза, а суммарная емкость поставляемых за квартал СХД возросла без малого в 14 раз. Пока не просматривается технологических возможностей для дальнейшего снижения стоимости хранения высокими темпами и нет оснований считать, что бюджеты заказчиков на ИТ заметно вырастут. В то же время, едва ли есть причины сомневаться в том, что объемы обрабатываемых и хранимых данных продолжат стремительно нарастать. Все это означает, что уже в ближайшее время индустрия вступит в новый, чрезвычайно сложный период своего развития».

Второй квартал

Выручка игроков российского рынка внешних систем хранения данных (СХД) во II квартале 2012 г. достигла почти $105 млн, что в годовом выражении соответствует росту на 27,3%, сообщили аналитики IDC Russia в отчете Quarterly Storage Tracker. Потребителями во II квартале были закуплены внешние СХД суммарной емкостью 53,9 тыс. ТБ. Рост по этому показателю в сравнении с аналогичным периодом 2011 г. составил чуть менее 70%.

Более трети рынка в денежном выражении удерживает EMC. Еще 43% продаж совокупно приходится на решения HP и IBM, причем два этих поставщика закончили квартал с практически идентичными показателями выручки.

Как и ожидалось, динамика снижения стоимости хранения в расчете на один гигабайт уже не выглядит столь впечатляющей, как прежде. За год этот показатель сократился менее чем на 25% (для сравнения, темпы его падения составляли более 40% три года назад).

Поставщики продолжают интенсивно наращивать число инструментов оптимизации хранения в своих продуктах. Эти усилия проявляются в распространении различных технологий, от виртуализации СХД до новых подходов к интеграции SSD в многоуровневых хранилищах. В то же время заказчики, не обладающие значительным бюджетом на ИТ, не избалованы вниманием крупнейших игроков. В этой нише, как и прежде, превалируют системы, собранные – зачастую непосредственно пользователями – на основе наиболее недорогих решений.

Разработчики систем хранения данных

Условно всех производителей СХД можно разделить на мировых лидеров (бренды «А»), других крупных изготовителей (бренды «Б») и локальных (местных) сборщиков. До недавнего времени на российском рынке СХД был представлен ограниченный набор решений, базирующихся в основном на архитектурах DAS (Direct Access Storage) или SAN (Storage Area Networks) на основе протокола Fibre Channel.

Компании из первой группы завоевали наивысший авторитет на рынке. Они располагают широкой партнерской и сервисной сетью по всему миру, вкладывают огромные средства в разработку новой продукции и маркетинг, имеют миллиардные финансовые обороты (в частности, в секторе систем хранения данных)и т.д. На продукцию ведущих мировых производителей (А-бренды) приходится основная доля продаж внешних дисковых СХД, как в количественном, так и в денежном выражении.

Ведущие мировые разработчики СХД:

- Dell (PowerVault, EqualLogic, Compellent)

- ЕМС (Celerra, CLARiiON, Centera, Iomega, Symmetrix VMAX/VMAXe, VNX, VPLEX)

- Fujitsu (ETERNUS, FibreCAT, Quantum)

- Hitachi (SMS, WMS, AMS, CAP, USP, VTL)

- HP (StorageWorks, EVA, 3PAR)

- IBM (Storwize, System Storage D, System Storage T, System Storage N, SONAS)

- NetApp (FAS, VTL, V, E)

- Oracle (Sun ZFS Storage, Sun Flash, Pillar Axiom, StorageTek)

Рынок СХД переживает бурный подъем, и закономерно на нем продолжается череда поглощений независимых разработчиков крупными игроками. В частности, Dell приобрела Compellent Technologies, ранее HP поглотила компанию 3PAR (нимало поторговавшись с той же Dell), EMC присоединила к своей линейке продуктов Kazeon и Isilon Systems.

Поскольку СХД неотделимы от вычислительных ресурсов, то неудивительно, что многие крупнейшие мировые производители систем хранения являются одновременно и лидерами на серверном рынке. Из перечисленных выше производителей только три занимаются исключительно СХД — это EMC, Hitachi и NetApp.

Из производителей СХД, представленных в нашей стране, отметим компании, которые относятся к упомянутому выше классу «Б».

- AXUS

- Buffalo

- Cisco (Linksys)

- D-Link

- Dot Hill Systems

- Infortrend

- Intransa

- Maxtronic

- Nexsan

- Overland Storage

- Plasmon

- QNAP Systems

- SGI

- Thecus

Набирающая популярность концепция публичных облаков оказывает влияние на сегмент СХД. Владельцы публичных облаков менее склонны к выплате бренд-премии, что может открыть широкие возможности для производителей второго эшелона, нишевых или новых игроков[5].

Отечественные производители дисковых СХД (например, компания DEPO Computers (Депо Электроникс)) собирают свои системы на базе компонентов зарубежных производителей, в том числе Microsemi (ранее Adaptec), Chenbro, Falconstore, Intel, LSI Logic, Lustre и других. В целом же СХД местного производства поставляются преимущественно в небольшие проекты. Кроме того, важно отметить, что в сегменте СХД наблюдается стойкая тенденция к вытеснению отечественных компаний мировыми.

Важным отличием систем А-брендов от СХД местного производства является наличие у них специального ПО, предназначенного для восстановления и защиты данных, резервного копирования, удаленного управления и мониторинга, «управления жизненным циклом информации» (Information Lifecycle Management, ILM), диагностики и т.д. ПО с похожими функциями разрабатывает и множество независимых компаний, поэтому его можно приобрести отдельно. Конечно, при отсутствии проблем с совместимостью.

Стоимость СХД очень сильно зависит от функциональных возможностей и дополнительных опций – модулей расширения, типа жестких дисков, сервисного обслуживания и т.д[6].

2011

В 2011 году объем расходов на внешние СХД в России превысил 460 млн. долларов. Согласно прогнозу IDC, рынок СХД в целом продолжит развиваться достаточно быстрыми темпами, причем сегмент внешних устройств хранения продемонстрирует более высокие показатели роста и останется в числе приоритетных направлений для инвестиций среди всех категорий корпоративного оборудования.

На фоне региона EMEA объемы поставок внешних СХД в Россию выделяются наиболее значительными темпами роста не только в денежном выражении, но и по такому показателю как суммарная емкость закупленных систем.

Как на рынке СХД в целом, так и в сегменте внешних систем хранения лидерами по итогам 2011 года оказались компании EMC, HP и IBM. Среди множества проблем, с которыми сталкиваются заказчики, выделяются две основные, в определенной степени связанные между собой: необходимость размещения стремительно растущих объемов гетерогенных данных и навигация с быстрым доступом к релевантной информации. Развитие инструментов для решения таких задач при работе с большими данными как, например, Data mining Интеллектуальный анализ данных, пока еще не позволяет говорить о прорыве в этой области. Равно как и облачные хранилища, виртуализацию СХД и технологии дедупликации нельзя рассматривать как панацею, хотя эти решения и позволяют повысить отдачу от инвестиций в ИТ. Достаточно сказать, что в 2011 году расходы пользователей на СХД выросли почти в полтора раза.

Четвертый квартал

Объем выручки производителей внешних систем хранения данных (СХД), поставленных на российский рынок в четвертом квартале 2011 года, превысил $152 млн, что соответствует росту на 64,5% по сравнению с аналогичным периодом предшествующего года. Об этом говорится в очередном отчете IDC.

Потребителями были закуплены внешние СХД суммарной емкостью 72.5 тыс. Тбайт. Рост по этому показателю за год составил более 145%. На российском рынке внешних систем хранения данных лидирует компания EMC. Ее доля в общем объеме продаж составила 39%.

В целом в 2011 году рынок СХД продемонстрировал впечатляющую динамику, говорится в материалах IDC. Его объем в денежном выражении вырос на 50%, а совокупная емкость систем, закупленных российскими заказчиками, увеличилась на 160%.

- Все в большей степени нивелируется грань между серверами и СХД. Часть процессов, поддержка которых осуществлялась в прошлом серверами, возлагается теперь на инфраструктуру хранения и наоборот.

- Россия остается страной, в которой доля расходов на оборудование пока превалирует в ИТ-бюджетах. Однако, несмотря на снижение удельного веса затрат на аппаратную часть в развитых странах, ожидать заметного сокращения стоимости владения ИТ не приходится, так как в большинстве случаев снижение затрат на «железо» перекрывается ростом расходов на системы управления и поддержку.

- Увеличивается интерес к различным системам структурирования и анализа данных. Необходимость анализировать тенденции, отслеживать новые факторы, влияющие на конкурентную среду, и осуществлять планирование все сильнее влияет на ИТ-экосистемы. Огромные массивы неструктурированных данных, бесчисленные резервные копии и вал входящей информации вызывают у заказчиков беспокойство. Строительство иерархических систем хранения, политики приоритезации данных и новые носители, такие как корпоративные SSD, не всегда справляются с ростом объемов агрегируемых данных.

- Практически нет сомнений в том, что по мере становления рынка облачных услуг все больше заказчиков, особенно из сегмента малого и среднего бизнеса, проявят к нему значительный интерес, надеясь сократить издержки, считает IDC.

- В 2012 году поставщики СХД продолжат работать над повышением утилизации своих решений с использованием программных средств. Технологии виртуализации и дедупликации в этом сегменте будут распространяться все шире, в какой-то мере повторяя этапы эволюции серверных платформ.

Первый квартал

Объем выручки производителей внешних систем хранения данных (СХД), поставленных на российский рынок в первом квартале 2011 года, превысил $71 млн, что в годовом выражении соответствует росту на 48%.

Потребителями в первом квартале были закуплены внешние СХД суммарной емкостью 26,7 тыс. Тб, что соответствует росту более чем на 129% в годовом исчислении, говорится в отчете IDC.

На российском рынке внешних систем хранения данных лидирует компания EMC. Ее доля в общем объеме продаж составила 37%. В денежном выражении рыночная доля тройки лидеров, в которую помимо EMC входят HP и IBM, достигает 80%.

Итоги квартала подтвердили сделанные ранее оптимистичные прогнозы развития этого сегмента российского рынка ИТ, считают эксперты исследовательской компании. Спрос на СХД остается очень высоким.

Хотя некоторые игроки жаловались на сбои в цепочках поставок, вызванные землетрясением в Японии, и предсказывали возможный рост отпускных цен на свою продукцию, стоимость хранения продолжает снижаться. В сегменте внешних СХД она уже опустилась ниже $3 за Гб. Тем не менее, темпы роста объемов обрабатываемой и хранимой информации настолько значительны, что выручка производителей продолжает увеличиваться.

В то же время, если говорить об отечественной специфике, следует отметить, что поведение многих заказчиков в настоящее время определяется стремлением безотлагательно завершить все значимые проекты по развитию инфраструктуры. В период выборов выделение бюджетов, согласование, планирование и осуществление любых инициатив, как правило, оказывается под вопросом, говорится в документе.

Внимание ведущих производителей все чаще привлекает сегмент SMB. В значительной мере это обусловлено тем, что число крупных заказчиков в нашей стране относительно невелико, однако очевидно и то, что развитие технологий позволяет выводить на рынок все более доступные решения с серьезным функционалом, считают аналитики IDC.

Александр Загнетко, руководитель программы исследований IDC «Корпоративные системы», считает, что «буквально на наших глазах» происходит очередная трансформация модели хранения данных.

По его словам, если в разгар кризиса внедрение новых подходов, как правило, откладывалось, то сегодня все более активное продвижение интегрированных решений, в которых объединяется программная и аппаратная часть, а также виртуализация, «размывание» физической инфраструктуры, порождают новые возможности и новые вызовы.

«В частности, облачные предложения, дальнейшее развитие концепции «ИТ как сервис», выводят на новый уровень проблемы безопасности и совместимости, а также предъявляют все более серьезные требования к развитию телекоммуникационных сетей», - заключил он.

2010

Итоги года

По данным нового исследования IDC под названием Russia Enterprise Storage Systems Market 2011-2015 Forecast and 2010 Vendor Shares, в 2010 году объем выручки поставщиков СХД в России приблизился к докризисному значению и достиг $399 млн.

Согласно прогнозу компании, рынок СХД продолжит развиваться достаточно быстрыми темпами, причем сегмент внешних устройств хранения в денежном выражении вырастет за пять лет почти на 75%. Тройка лидеров среди производителей СХД не претерпела изменений. На EMC, HP и IBM совокупно приходится без малого 80% поставок на российский рынок, говорится в отчете.

Объемы создаваемых, обрабатываемых и агрегируемых данных стремительно растут. Огромные неструктурированные массивы, бесчисленные резервные копии и вал входящей информации вызывают у пользователей сильное беспокойство.

Строительство иерархических систем хранения, политики разделения данных по степени значимости и новые носители, такие как корпоративные SSD, не всегда справляются с теми задачами, которые возникают у заказчиков. Ленточные библиотеки снова рассматриваются как один из возможных способов сокращения расходов на хранение, сообщает IDC.

Не менее остро стоят и проблемы защиты данных. Очень многие потребители выражают опасения, относительно возможных уязвимостей ИТ-инфраструктур, как собственных, так и аутсорсинговых.

Доля расходов на аппаратную часть инфраструктуры уменьшается. Однако в России роль оборудования остается очень значительной, в частности из-за того, что большинство собственников не готово уступить контроль над ИТ-активами внешним провайдерам услуг.

По словам Александра Загнетко, руководителя программы исследований «Корпоративные системы» IDC, несмотря на то, что облачные услуги все еще находятся в стадии развития, этот сегмент в ближайшем будущем окажет «огромное влияние» на рынок СХД. «Производитель, который через год не сможет дать заказчику ясный ответ на вопрос, зачем покупать оборудование, если с минимальными расходами можно организовать хранение данных в облаке, столкнется с большими трудностями», - заключил он.

Третий квартал

Объем выручки производителей внешних систем хранения данных (СХД), поставленных на российский рынок, в третьем квартале 2010 года превысил 65 млн. долл., что на 25% больше, чем кварталом ранее и на 59% превышает итоги аналогичного периода 2009 года.

Потребителям в третьем квартале было поставлено внешних СХД суммарной емкостью 18 тыс. Тб., что соответствует росту более чем на 150% в годовом исчислении. На российском рынке внешних систем хранения данных лидирует компания EMC. Ее доля в общем объеме продаж составила 33%. Ближайший конкурент – HP – удерживает 29% рынка.

На рынке появляется все больше систем, в которых применяются твердотельные носители (SSD). Заметное снижение стоимости хранения данных при использовании СХД с SSD, отмеченное за последний год, все же пока не позволяет говорить о ценовой конкуренции с более традиционными HDD. Несмотря на некоторые ощутимые технологические преимущества, которыми обладают твердотельные накопители, их внедрение пока идет сравнительно невысокими темпами.

Первый квартал

Объем выручки производителей систем хранения данных (СХД), поставленных на российский рынок, в первом квартале 2010 года превысил 48 млн. долл., что на 35% меньше, чем кварталом ранее, но на 60% превышает итоги аналогичного периода 2009 года (по данным IDC).

Потребителям в первом квартале были поставлено СХД суммарной емкостью 9 тыс. Тб., что соответствует росту на 103% в годовом исчислении. На российском рынке внешних систем хранения данных с большим отрывом лидирует компания EMC. Ее доля в общем объеме продаж составила 38%. Ближайший конкурент – HP – занимает 22% рынка.

IDC отмечает все большее распространение флэш-систем корпоративного уровня и протоколов подключения на основе Ethernet. С учетом заметного снижения стоимости хранения данных в современных системах, на первый план при выборе конкретных продуктов все чаще выходят такие факторы как скорость доступа к информации, безопасность и совместимость.

2009

Влияние кризиса в 2009 году ощущалось во всех сегментах ИТ-индустрии. Несмотря на большой интерес российских заказчиков к СХД, в 2009 году спад в отрасли превысил 40% в денежном выражении. Тем не менее, СХД корпоративного уровня оставались чрезвычайно востребованным решением – cуммарная емкость реализованных систем такого типа выросла на без малого 20%. Как только в индустрии ИТ появились признаки стабилизации, IDC зафиксировала заметный рост продаж СХД. Новые технологии и подходы к архитектуре систем хранения позволяют все большему числу заказчиков получить надежные и производительные СХД по приемлемой цене.

Ссылки

Примечания

- ↑ Исследование "Реальные потребности российских компаний в функциональности систем хранения данных"

- ↑ Данным не досталось хранилищ

- ↑ IDC: итоги четвертого квартала 2019 года на российском рынке внешних систем хранения данных

- ↑ Переписке нашли хранителей

- ↑ ИТ-инфраструктура: тенденции года минувшего, перспективы наступившего

- ↑ Украинский рынок СХД – производители и проекты